Рынок муки. Сентябрь 2014. Итоги 2013 года и 1 полугодия 2014 года. Муки рынок

Рынок муки: анализ и тенденции рынка

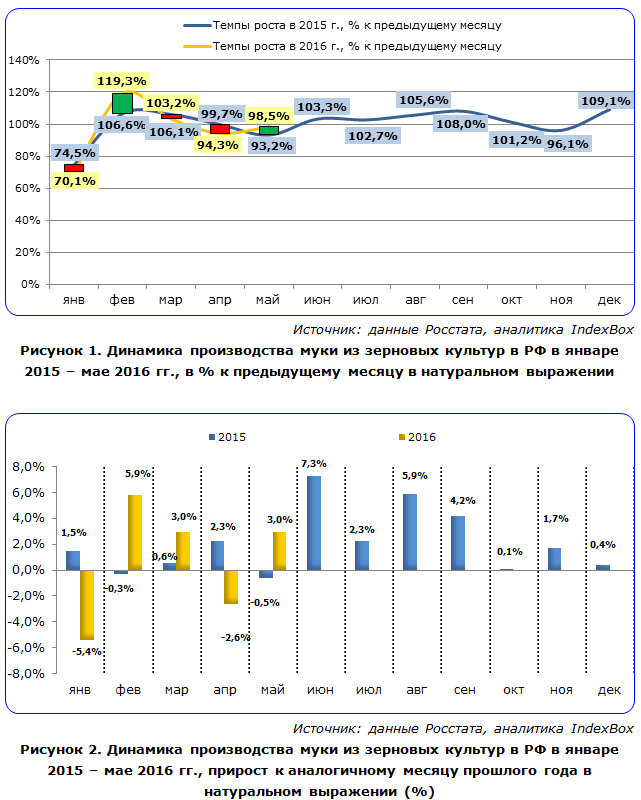

В данный момент производство муки и рынок муки, как и большая часть пищевой промышленности России, не ощущают на себе кризисных явлений. Помесячная динамика выпуска муки практически на протяжении всего 2015 года и 3 месяцев 2016 имела положительные значения.

Динамика производства муки

Российские предприятия показывают неустойчивую динамику повышения производства муки из зерновых культур с 2010 года. Производство муки значительно зависит от урожайности зерновых, которая может ощутимо колебаться год от года. Поэтому в последние 5 лет наблюдались снижения производства в 2012 и 2014 гг. По итогам 2015 г., прирост производства к уровню 2010 составил +10%. На протяжении 2015 года только в феврале и мае наблюдалась незначительная отрицательная динамика производства муки к аналогичному периоду предыдущего года (-0,3% и -0,5% соответственно). В целом, за год муки было произведено на 240 тыс. т. больше, чем в 2014 г. (+2,5%). Как сообщил IndexBox начальник отдела маркетинга одного из крупнейших мелькомибинатов Черноземья, в настоящее время существует два основных фактора оказывающих положительное влияние на показатели производства муки из зерновых культур. Первая причина – высокие урожаи зерна 2 года подряд. Вместе с тем, для валового сбора зерновых характерна цикличность, что не позволяет точно спрогнозировать рост в 2016 году. Второй важный фактор – снижение реальных доходов населения, что приводит к увеличению потребления дешевой продукции («товары Гиффена»), в данном случае хлеба. Преодоление наиболее глубокой фазы кризиса, вероятно, в ближайшее время поменяет структуру потребления пищевой продукции населением. Однако на более длительную перспективу стоит ожидать медленный рост.

Динамика производства муки из зерновых культур в стоимостном выражении повторяет динамику производства в натуральном выражении, характеризуясь при этом более выраженным ростом. Так, за январь-май 2016 года объем производства в стоимостном выражении оказался на 3,7% выше г/г по сравнению с незначительным ростом в натуральном выражении (+0,8%). Согласно информации предоставленной ЗАО “КУРСКИЙ КОМБИНАТ ХЛЕБОПРОДУКТОВ”, рост цен на муку сейчас идет опережающими темпами. Кроме того, негативное воздействие на стоимость муки оказывают колебания курса рубля – большая часть крупных производителей работает на иностранном оборудовании, расходы на обслуживание которого и покупку комплектующих увеличивают издержки. Как следствие, несмотря на политику снижения внутренних цен на пшеницу посредством ввода экспортных пошлин, в июле 2015 г., понижающей динамики цен на муку не наблюдается.

Структура производства муки по товарным категориям

Среди товарных категорий основной объем приходится на муку пшеничную и пшенично-ржаную: в 1 кв. 2016 г. было произведено 2,13 млн. т., что составляет 93,4% от совокупного объема производства в натуральном выражении. Отсутствие значительных структурных изменений производства продукции по товарным категориям обусловлено стабильным спросом со стороны потребителя – для рынка данной продукции не характерна резкая смена предпочтений.

Основные производители муки

В числе важнейших предприятий отрасли можно выделить: ОАО «Макфа», ЗАО “Алейскзернопродукт” им. С.Н. Старовойтова (Алтайский край), ОАО «ЛКХП Кирова» (г. Санкт-Петербург), ОАО «Мельник» (Алтайский край), ЗАО “Комбинат хлебопродуктов Старооскольский” (Белгородская область). Значительную роль на рынке играют подразделения таких вертикальноинтегрированных агрохолдингов как «Юг Руси», ЗАО «Агросила Групп», «СИТНО», ОАО «Русгрэйн Холдинг» и др. Несмотря на высокую конкуренцию, на перечисленные компании приходится ощутимая доля производства в регионах присутствия.

Объем производства муки по округам

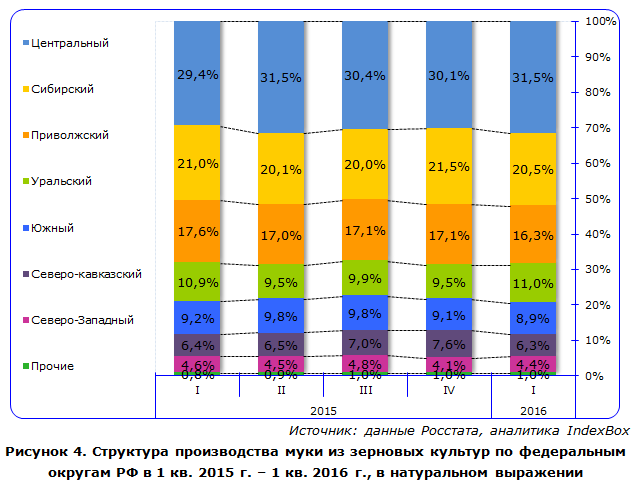

Наибольший объем производства муки среди всех федеральных округов приходится на Центральный федеральный округ: в 1 кв. 2016 года там было произведено 718 тыс. т. муки из зерновых культур, что составляет 31,5% от совокупного объема. На втором месте с долей 20,5% находится Сибирский федеральный округ, на третьем месте – Приволжский федеральный округ с долей 16,3%. В совокупности на данные федеральные округа приходится более 2/3 от российского объема производства в 1 кв. 2016 года. Стабильное распределение долей в совокупном объеме производства отражает главные факторы производства мукомольного производства: наличие обширной сырьевой базы (Поволжье и Сибирь) и высокая концентрация населения (Центр, Поволжье).

Прогнозы

В ближайшей перспективе производство и рынок муки будут развиваться под влиянием снижения реальных доходов населения. Как говорилось выше, данный фактор оказывает скорее положительное воздействие на рынок. Вместе с тем, нельзя исключать ускоренного роста цен.

По прогнозу Министерства экономического развития, индекс производства продукции пищевой промышленности в 2019 году по сравнению с 2015 годом составит порядка 110%. Объем инвестиций в отрасль к 2019 году увеличится на 0,8% в сопоставимых ценах.

Рынок муки

Источник http://www.indexbox.ru

Обсудить статью про рынок муки можно на форуме или добавить комментарий. Для предотвращения спама, комментарии публикуются не сразу, а после проверки администратором.

Другие новости хлебопекарной промышленности читайте в нашей рубрике Хлебопечение.

foodtechnologist.ru

Рынок муки в России 2016 - Обзор и анализ рынка

Фото: © DDCoral / Bigstockphoto

Рынок муки в России: В данный момент производство муки, как и большая часть пищевой промышленности России, не ощущает на себе кризисных явлений. По результатам анализа рынка муки, помесячная динамика выпуска практически на протяжении всего 2015 года и 3 месяцев 2016 имела положительные значения г/г.

Российские предприятия показывают неустойчивую повышательную динамику производства муки из зерновых культур с 2010 года. Производство муки значительно зависит от урожайности зерновых, которая может ощутимо колебаться год от года. Поэтому в последние 5 лет наблюдались снижения производства в 2012 и 2014 гг. По итогам 2015 г., прирост производства к уровню 2010 составил +10%.

На протяжении 2015 года только в феврале и мае наблюдалась незначительная отрицательная динамика производства муки к аналогичному периоду предыдущего года (-0,3% и -0,5% соответственно). В целом, за год муки было произведено на 240 тыс. т. больше, чем в 2014 г. (+2,5%).

Как сообщил IndexBox начальник отдела маркетинга одного из крупнейших мелькомибинатов Черноземья, в настоящее время существует два основных фактора оказывающих положительное влияние на показатели производства муки из зерновых культур. Первая причина - высокие урожаи зерна 2 года подряд. Вместе с тем, для валового сбора зерновых характерна цикличность, что не позволяет точно спрогнозировать рост в 2016 году. Второй важный фактор - снижение реальных доходов населения, что приводит к увеличению потребления дешевой продукции («товары Гиффена»), в данном случае хлеба. Преодоление наиболее глубокой фазы кризиса, вероятно, в ближайшее время поменяет структуру потребления пищевой продукции населением. Однако на более длительную перспективу стоит ожидать медленный роста.

Динамика производства муки в России

Динамика производства муки из зерновых культур в стоимостном выражении повторяет динамику производства в натуральном выражении, характеризуясь при этом более выраженным ростом. Так, за январь-май 2016 года объем производства в стоимостном выражении оказался на 3,7% выше г/г по сравнению с незначительным ростом в натуральном выражении (+0,8%). Согласно информации предоставленной ЗАО "КУРСКИЙ КОМБИНАТ ХЛЕБОПРОДУКТОВ", рост цен на муку сейчас идет опережающими темпами. Кроме того, негативное воздействие на стоимость муки оказывают колебания курса рубля - большая часть крупных производителей работает на иностранном оборудовании, расходы на обслуживание которого и покупку комплектующих увеличивают издержки. Как следствие, несмотря на политику снижения внутренних цен на пшеницу посредством ввода экспортных пошлин, в июле 2015 г., понижающей динамики цен на муку не наблюдается.

Объем производства муки в России

Среди товарных категорий основной объем приходится на муку пшеничную и пшенично-ржаную: в 1 кв. 2016 г. было произведено 2,13 млн. т., что составляет 93,4% от совокупного объема производства в натуральном выражении. Отсутствие значительных структурных изменений производства продукции по товарным категориям обусловлено стабильным спросом со стороны потребителя - для рынка данной продукции не характерна резкая смена предпочтений.

Рынок муки в России: производство по товарным категориям

Основные производители муки в России

В числе важнейших предприятий отрасли можно выделить: ОАО «Макфа», ЗАО "Алейскзернопродукт" им. С.Н. Старовойтова (Алтайский край), ОАО «ЛКХП Кирова» (г. Санкт-Петербург), ОАО «Мельник» (Алтайский край), ЗАО "Комбинат хлебопродуктов Старооскольский" (Белгородская область). Значительную роль на рынке играют подразделения таких вертикальноинтегрированных агрохолдингов как «Юг Руси», ЗАО «Агросила Групп», «СИТНО», ОАО «Русгрэйн Холдинг» и др. Несмотря на высокую конкуренцию, на перечисленные компании приходится ощутимая доля производства в регионах присутствия.

Наибольший объем производства муки среди всех федеральных округов приходится на Центральный федеральный округ: в 1 кв. 2016 года там было произведено 718 тыс. т. муки из зерновых культур, что составляет 31,5% от совокупного объема. На втором месте с долей 20,5% находится Сибирский федеральный округ, на третьем месте - Приволжский федеральный округ с долей 16,3%. В совокупности на данные федеральные округа приходится более 2/3 от российского объема производства в 1 кв. 2016 года. Стабильное распределение долей в совокупном объеме производства отражает главные факторы производства мукомольного производства: наличие обширной сырьевой базы (Поволжье и Сибирь) и высокая концентрация населения (Центр, Поволжье).

Рынок муки в 2016: география производства

В ближайшей перспективе производство муки будет развиваться под влиянием снижения реальных доходов населения. Как говорилось выше, данный фактор оказывает скорее положительное воздействие на рынок муки из зерновых культур. Вместе с тем, нельзя исключать ускоренного роста цен.

По прогнозу Министерства экономического развития, индекс производства продукции пищевой промышленности в 2019 году по сравнению с 2015 годом составит порядка 110%. Объем инвестиций в отрасль к 2019 году увеличится на 0,8% в сопоставимых ценах.

Источники:

Маркетинговое исследование. Рынок муки

Исследование потребителей муки и смесей для выпечки. Покупательское поведение и предпочтения. Выборка из online панели

www.indexbox.ru

Рынок муки

СОДЕРЖАНИЕ ИССЛЕДОВАНИЯ*

Краткие выводы

Методология исследования

Описание и классификация муки. Сырьевая база. Технология производства

Характеристика посевных площадей зерновых культур

Раздел I. Спрос и предложение на рынке муки

1. Характеристика российского рынка муки в 2008-1 пол. 2014 гг. Прогноз на 2014-2017 гг.

1.1. Объём и динамика рынка муки в 2008-1 пол. 2014 гг. Прогноз на 2014-2017 гг.

1.2. Структура ранка муки (производство, импорт, экспорт, совокупное предложение) в 2008-1 пол. 2014 гг. Прогноз на 2014-2017 гг.

1.3. Характеристика конкуренции на рынке. Рыночные доли ведущих игроков

1.4. Существенные события

2. Характеристика потребления муки в 2008-1 пол. 2014 гг. Прогноз на 2014-2017 гг.

2.1. Объем и динамика потребления муки в 2008-1 пол. 2014 гг.

2.2. Структура потребления муки в разрезе федеральных округов в 2008-1 пол. 2014 гг. Прогноз на 2014-2017 гг.

Раздел II. Факторы, влияющие на развитие рынка муки

1. Макроэкономические факторы

1.1. Общая экономическая ситуация в РФ

1.2. Уровень благосостояния населения

2. Отраслевые факторы, развитие смежных и потребляющих отраслей, товаров-заменителей

Раздел III. Характеристика внутреннего производства муки в 2005-1 пол. 2014 гг. Характеристика ключевых производителей

1. Характеристика внутреннего производства муки в 2005-1 пол. 2014 гг.

1.1. Объем и динамика производства муки в 2005–1 пол. 2014 гг.

1.2. Структура производства муки по регионам РФ

1.3. Основные производители муки и их доли

2. Характеристика ключевых производителей муки

Раздел IV. Характеристика внешнеторговых операций на рынке муки

1. Сальдо торгового баланса в 2008-1 пол. 2014 гг.

2. Характеристика импорта муки на российский рынок

2.1. Объем и динамика импорта муки в 2008-1 пол. 2014 гг.

2.2. Страны-производители, ведущие поставки муки на территорию РФ

2.3. Иностранные компании-производители муки, импортируемой в РФ

2.4. Российские компании-получатели импорта муки

2.5. Структура импорта муки по регионам РФ

3. Характеристика российского экспорта муки

3.1. Объем и динамика экспорта муки в 2008-1 пол. 2014 гг.

3.2. Страны-получатели российского экспорта муки

3.3. Компании производители, осуществляющие поставки муки на экспорт

3.4. Регионы отправления российского экспорта муки

Раздел V. Характеристика цен муки

Раздел VI. Итоги и выводы

Приложение 1. Профили ведущих производителей

Приложение 2. Финансовые и экономические показатели отрасли

Вашему вниманию предлагается возможность мониторинга основных параметров рынка. Периодичность: ежемесячно/ ежеквартально/ по полугодиям

* степень готовности исследования и сроки обновления можно уточнить по телефону 8 (495) 782 61 72

marketing-i.ru